发布日期:2024-05-20 09:15 点击次数:74

起原:中金固定收益研究

摘记

2024年3月以来,黄金、铜、石油等焦虑商品价钱出现较大涨幅,咱们觉得背后的根柢成分或是阛阓担忧好意思元信用削弱,导致以好意思元计价的商品、非常是供应偏紧的品种价钱上升。但同期好意思股在东说念主工智能等带动下进展仍强,重复财政支拨仍高,好意思国经济仍展现韧性并制约好意思联储转向宽松,因此出现了黄金价钱、好意思债利率和好意思元汇率同涨的景色。

好意思元信用削弱或受连年好意思国财政大幅扩张及货币大幅超发牵扯

好意思国利息支拨职守较重易激励对好意思国偿债智力下滑担忧。新冠疫情后好意思国政府渊博举债,特朗普和拜登两届任期内增加的好意思债共占一起好意思债的四成以上。重复此前好意思联储大幅加息,好意思国政府的利息支拨直线上升。不管从十足鸿沟、占财政收入的比重如故与其他财政支拨的比较来看,刻下好意思国政府的利息支拨职守均已较重。而这可能加重阛阓对好意思债偿付智力的担忧,进而加重对好意思元的不信任。

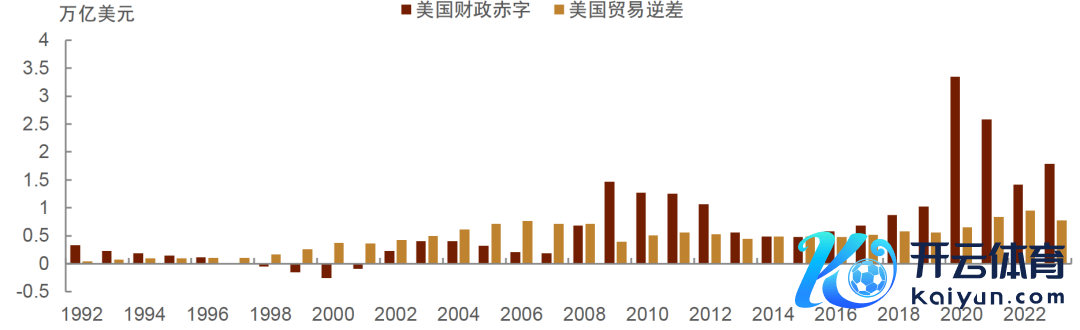

渊博举债及高利率环境下,好意思国财政和交易双赤字“后遗症”露出。双赤字或也会加重好意思元信用下降。在经济、军事和科技力量援手下,好意思国因双赤字输出的资金经常能通过对好意思企在全球得到的利润纳税及成本流入而回流到好意思国,因此阛阓平庸不会怀疑好意思国的偿债智力和好意思元的购买智力。但当通胀导致好意思国利率执续上升时,好意思国利息职守越来越重,不免令阛阓系念好意思国国债的偿付智力下滑。非常是好意思债投资者中国外投资者占比较高,一朝国外投资者系念好意思国国债的偿付智力,可能就会转向其他可替代物并要求好意思国国债支付更高的利息水平来均衡将来的偿付风险,在此情况下,国外央行可能会迟缓增执黄金、裁汰对好意思债的配比。

地缘政事环境及好意思企竞争力相对变化或会加重阛阓对好意思国偿付智力担忧。近期地缘政事时事变化以及好意思国企业在全球产业链上的竞争力相对下降可能亦然对好意思国国债偿付智力担忧的触发成分。因此,咱们一方面看到在东说念主工智能带动下好意思股执续创新高,但另一方面也看到黄金价钱一定程度上受到阛阓对好意思元信用下滑担忧的影响而执续创新高。这相称于阛阓同期在信任好意思国和不信任好意思国两个维度下注。但拉长趋势来看,咱们觉得后者影响可能加强并在中短期内进一步推高以好意思元订价的商品价钱,使得好意思国堕入“好意思元信用削弱-以好意思元订价商品价钱上升-通胀韧性加强-好意思债利率保管高位-好意思国利息职守加重-好意思债偿付风险提高-好意思元信用削弱”的恶性轮回。

“三高”布景下,好意思国经济和股市最终或会渐渐走弱,届时可能迎来好意思联储降息并促使股市资金流向债市

高油价、高利率和高工资经常会导致好意思国企业盈利收缩,并导致经济和股市下滑,咱们觉得这次可能也不例外。从将来两三个季度来看,咱们觉得前述恶性轮回短期内可能会执续,进而使得好意思国经济和股市再次冷却,届时好意思联储更易开启降息。同期若好意思国股市下滑,那么股票投资者可能转向建立债券并有助于压低好意思债利率。

好意思债利率或先升后降,黄金价钱或仍有上升起间,风险金钱或需严慎对待

总体而言,咱们觉得短期内好意思债利率或仍会回升,三季度或会迟缓回落,前提是股市出现相对显著的诊治。刻下好意思欧股市估值偏高,重复全球经济和地缘政事概略情味上升,股市将来诊治的风险可能会增加、或需严慎对待。而好意思国国债或不错恭候利率进一步上升、尤其是好意思股出现较显著跌幅后再增配,毕竟好意思债供给仍高,因此或需股票投资者增执债券来匡助压低利率,而增执前提可能等于股市下落触发金钱建立需求篡改。其他金钱方面,咱们较看好黄金上升起间,若好意思国偿债智力有下降风险则可能促使投资者进一步增执黄金。而原油、有色、玄色等商品短期内不排斥价钱进一步走高,但计划到价钱走高也会反向扼制需求,上升起间可能相对有限;同期若将来好意思欧需求收缩,也会带动价钱高位回落。至于中国债券,在全球经济需求初始下滑的布景下,避险逻辑或会进一步压低中国债券利率,尤其是外需若下滑也会对经济有一定牵扯,咱们觉得将来国内货币战术可能还将进一步缩小,不错不竭增配国内债券。

风险

好意思国通胀超预期回落,好意思联储货币战术超预期宽松。

正文

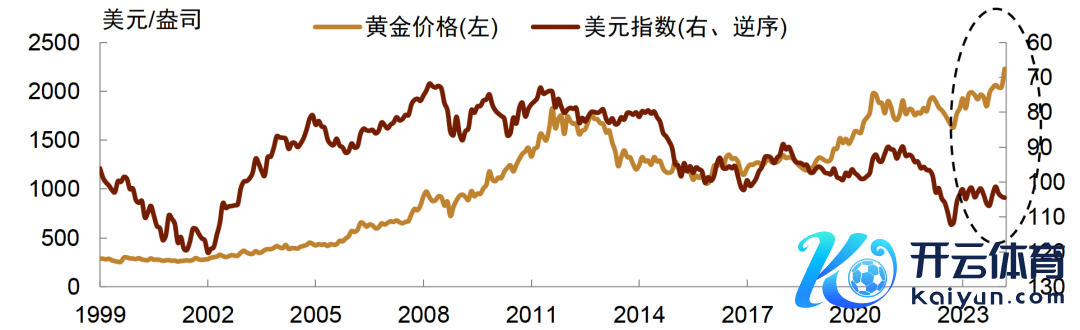

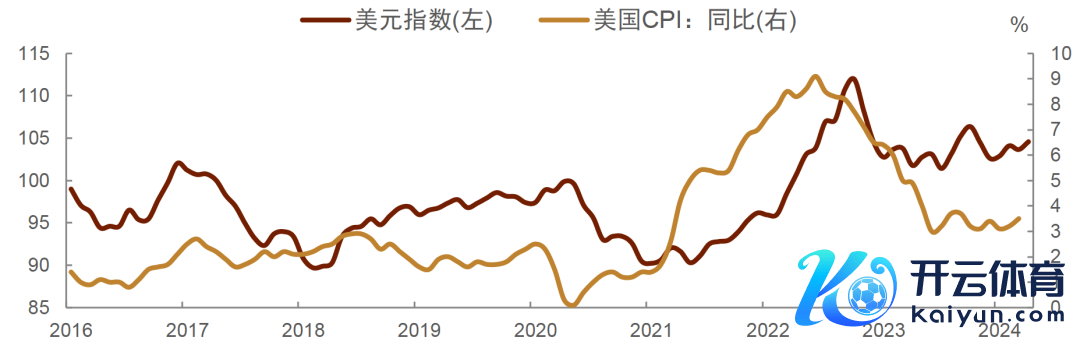

2024年3月份以来,黄金、铜、石油等焦虑商品价钱出现了一轮较大的上升,一定程度上亦然好意思国3月份CPI超预期回升的推手。但咱们觉得这一轮商品价钱上升的背后,可能并不完全是举座工业需求显著增加激励的,也不完全是预期好意思联储降息进而带来流动性宽松激励的。天然一些供给扰动(比如石油减产,中国铜冶真金不怕火减产等)能局部讲解,但可能也不是最中枢的原因。从历史来看,在夙昔较长的一段时辰内,黄金价钱和好意思元指数是负干系的,而近期黄金价钱却在好意思元指数仍然较强的情况下也大幅上升(图1)。究其根柢成分,咱们觉得可能是阛阓对好意思元本人的不信任上升,导致了以好意思元计价的商品价钱上升,尤其是供应偏紧的品种。但与此同期,好意思股在东说念主工智能等带动下进展仍强,重复财政支拨力度未显著下降,好意思国经济仍展现韧性,并对好意思联储转向宽松形成制约,因此出现了黄金价钱、好意思元利率和好意思元汇率同涨的景色。

图表1:近期黄金价钱与好意思元指数同涨

注:数据规定2024年3月

贵寓起原:Bloomberg,中金公司研究部

好意思元信用削弱或受连年好意思国财政大幅扩张及货币大幅超发牵扯

好意思国利息支拨职守较重易激励对好意思国偿债智力下滑担忧

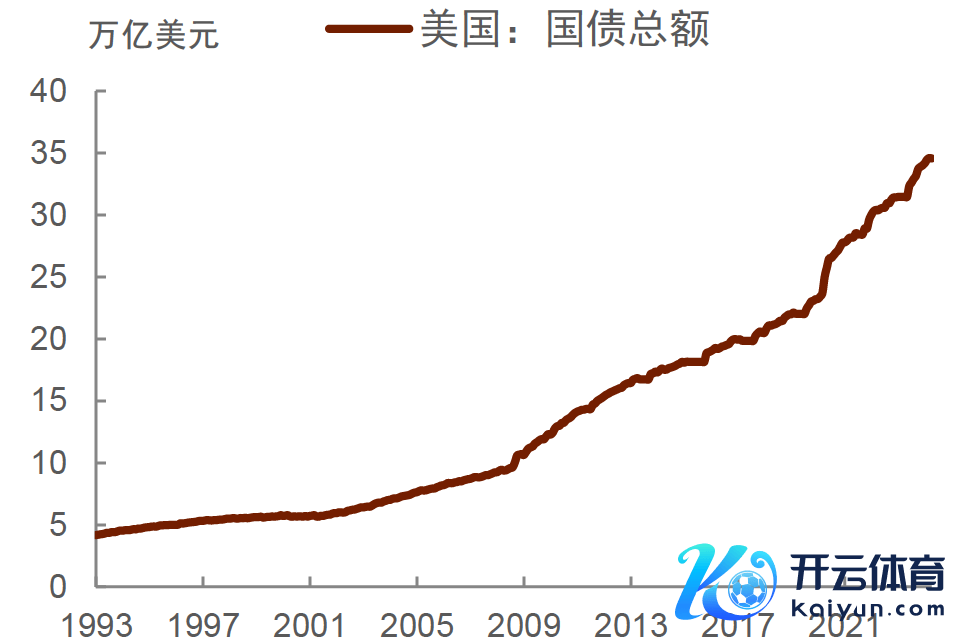

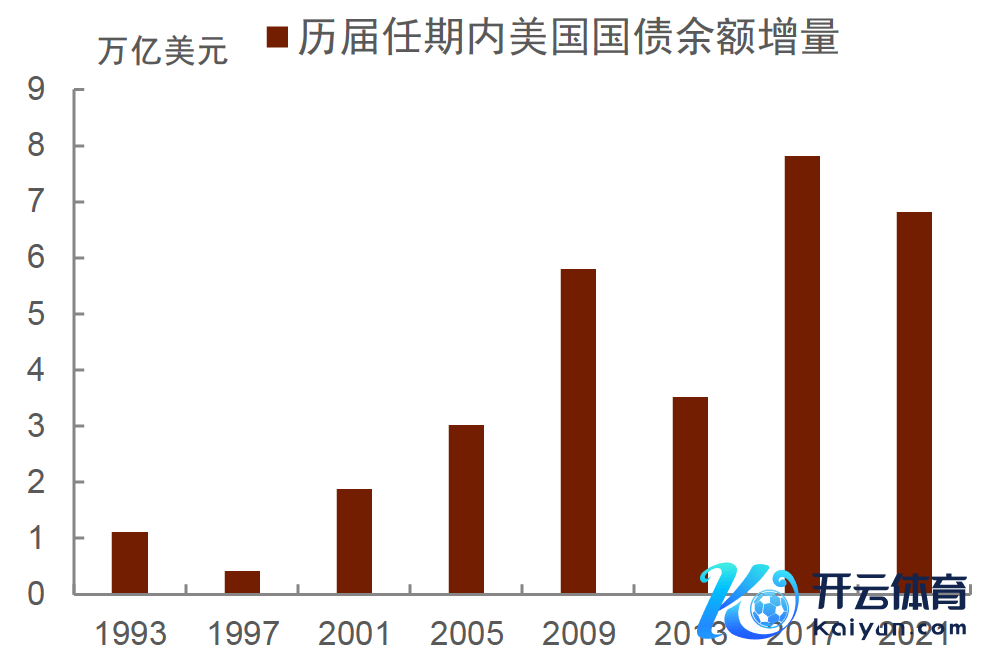

新冠疫情爆发后,好意思国政府为援手多轮大鸿沟刺激操办执续渊博发债。天然从历史情况来看,好意思国时常处于财政赤字状态、财政盈余期间较少,导致好意思国国债鸿沟抑止增加(图2),但历任总统任职技术的举债鸿沟皆不足近两届(图3)。规定2024年4月11日,好意思国国债余额为34.56万亿好意思元。而在其中,特朗普任期内(2017年1月20日至2021年1月19日)产生的好意思国国债增量为7.85亿好意思元、占刻下一起好意思债余额的22.7%;拜登规定面前的任期内(2021年1月20日于今)产生的好意思债增量为6.78万亿好意思元、占一起好意思债余额的19.6%,二者总共占到好意思债余额的四成以上。

图表2:好意思国国债余额

注:数据规定2024年4月10日

贵寓起原:iFinD,中金公司研究部

图表3:往届任期内好意思国国债余额增量

注:往届任期为任期首年1月20日至末年1月19日,刻下任期规定2024年4月10日;横轴坐标为任期首年

贵寓起原:iFinD,中金公司研究部

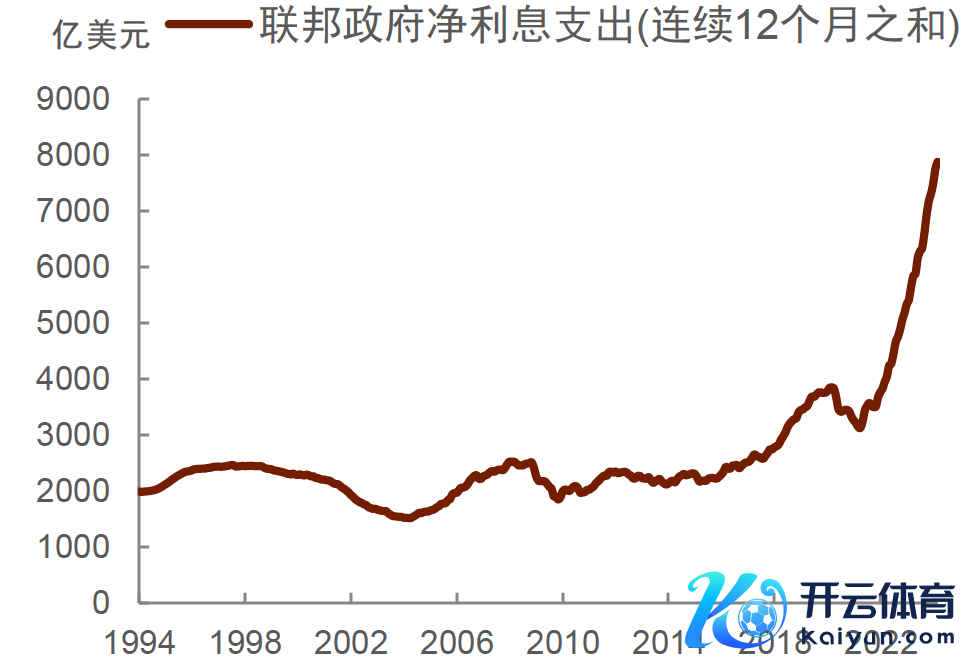

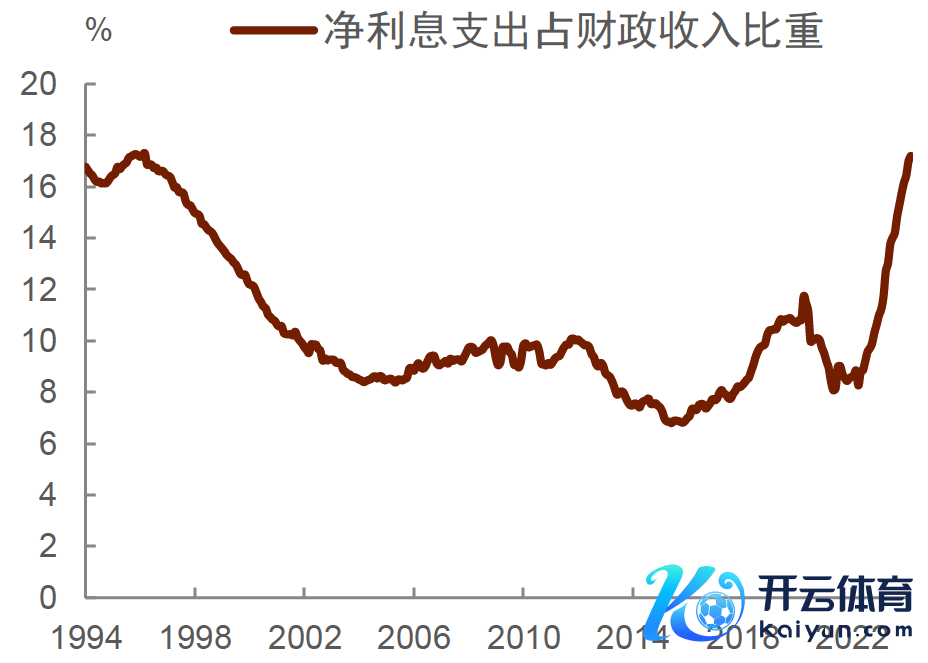

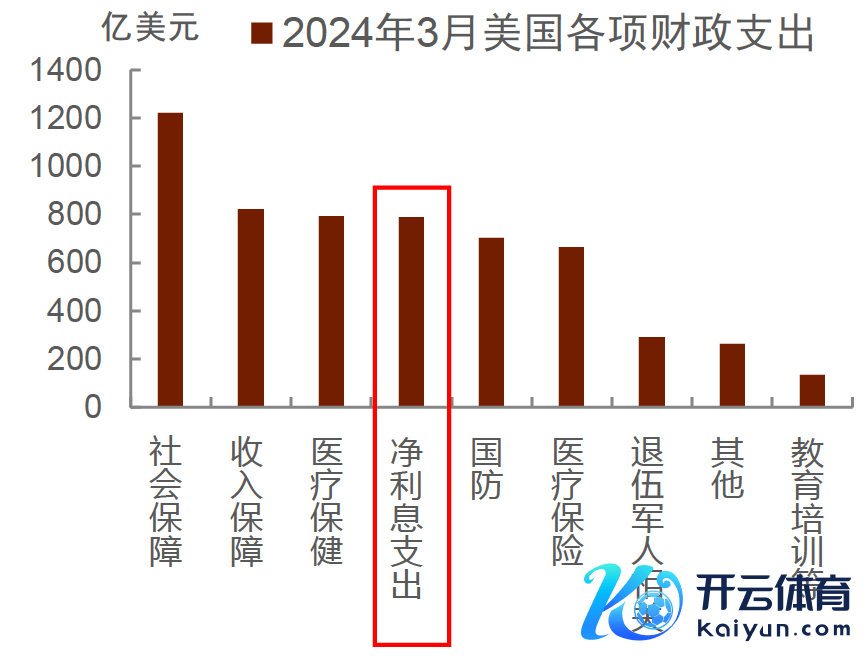

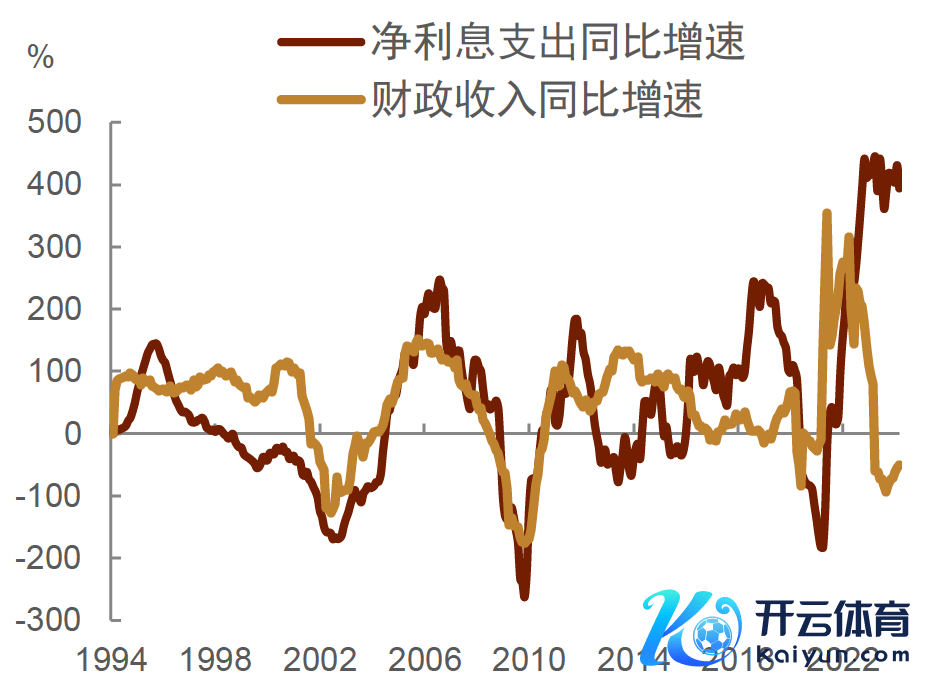

重复此前好意思联储大幅快速加息,渊博举债的成果之一等于好意思国政府的国债利息支拨直线上升。从净利息支拨(政府支付的一起利息支拨减去其所执国债的利息收入)的维度来看,规定2024年3月,好意思国联邦政府净利息支拨鸿沟的邻接12个月累计值已高达7873亿好意思元、为历史新高(图4)。与此同期,好意思国利息支拨占财政收入的比重也大幅提高,规定2024年3月,近12个月净利息支拨占近12个月财政收入的比重已升至17.2%,相通处于历史高位(图5)。此外,从与其他财政支拨分项比拟,近12个月净利息支拨一经最初收入保险支拨、并靠拢国防支拨,而从近3个月数据来看净利息支拨以至一经最初国防支拨(图6、7)。从经济和法理上来说,国债本金不错借新还旧,但利息是需要通过财政收入来偿还的,因此存在一个表面上的极限,如果财政收入增长显著过期于利息支拨增长,那么利息支拨压力就会越来越大,以至可能出现旁氏骗局,而刻下好意思国财政收入增速远不足利息支拨增速(图8)。此外,若从不计划利息收入抵扣的总利息支拨来看,这一数值相通大幅上升,规定2024年3月,近12个月累计的总利息支拨一经升至1.02万亿好意思元(图9),同期好意思国财政赤字鸿沟为1.66万亿好意思元。概括多个维度来看,刻下好意思国利息支拨职守一经较重。而这可能加重阛阓对好意思债偿付智力的担忧,进而加重对好意思元的不信任。

图表4:好意思国净利息支拨大幅增加

注:数据规定2024年3月

贵寓起原:CEIC,中金公司研究部

图表5:好意思国净利息支拨占财政收入比重升至历史高位

注:数据规定2024年3月;净利息支拨与财政收入均为近12个月累计值

贵寓起原:CEIC,中金公司研究部

图表6:好意思国各项财政支拨(近12个月累计值)

注:数据规定2024年3月

贵寓起原:CEIC,中金公司研究部

图表7:2024年3月好意思国各项财政支拨

贵寓起原:CEIC,中金公司研究部

贵寓起原:CEIC,中金公司研究部

图表8:好意思国财政收入增速不足净利息支拨增速

注:数据规定2024年3月;净利息支拨与财政收入增速均使用其近12个月累计值忖度

贵寓起原:CEIC,中金公司研究部

图表9:好意思国不计划利息收入抵扣的总利息支拨相通升至历史高位

注:数据规定2024年3月

贵寓起原:haver,中金公司研究部

渊博举债及高利率环境下,好意思国财政和交易双赤字“后遗症”露出

双赤字或也会加重好意思元信用下降。一般而言,出现双赤字意味着一国需要通过借款来消费,但却无法产生满盈的盈利来偿还欠债。与部分拉好意思国度访佛,好意思国亦然长年“财政+交易”双赤字的国度。而从历史申饬来看,阅历过双赤字和债务风险问题的部分拉好意思国度均出现过经济、汇率和股市的下滑:

墨西哥

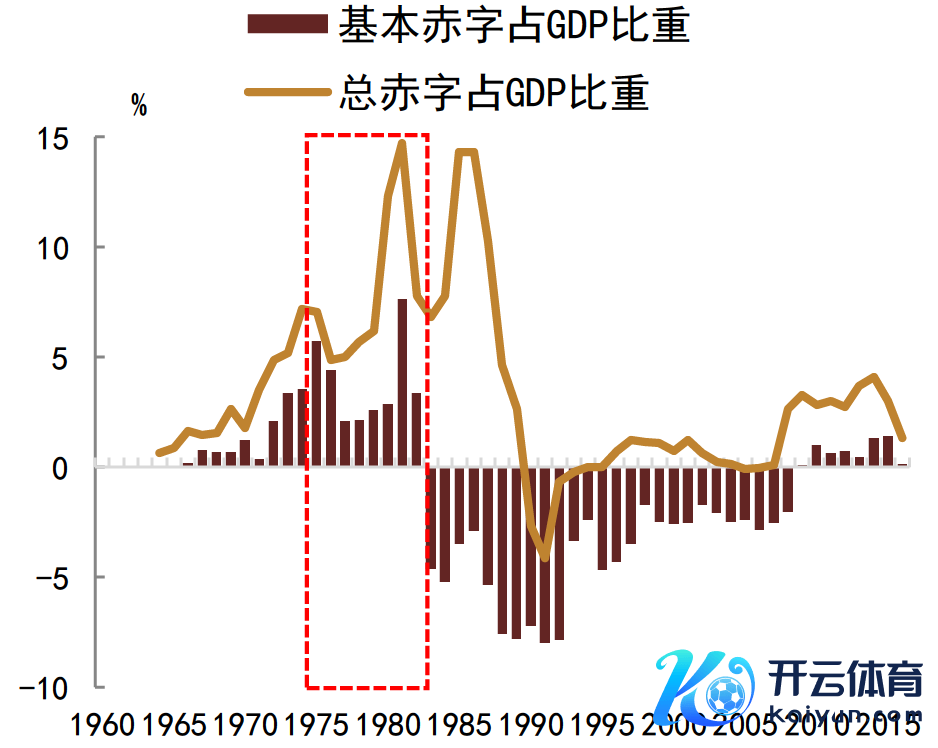

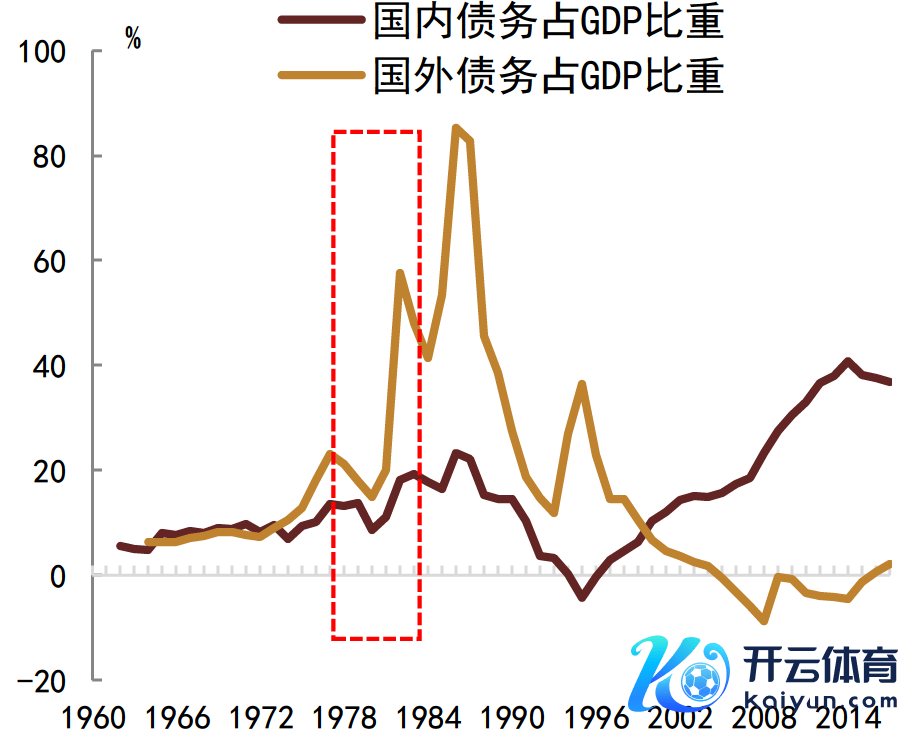

在1975年之前,墨西哥的赤字鸿沟举座不大,占GDP的比重在多数时辰低于2%。不外跟着该国石油探明储量显著增加,政府对石油工业基础要领参加了渊博资金,石油预期收入的上升也使得环球部门扩大了对卫生和西席等其他鸿沟的参加,政府赤字鸿沟出现大幅增长(图10)。在财政赤字大幅增加的同期,时常账户赤字也有所增加,占GDP比重从1960-1973年平均2.1%上升至1975年的4.5%,1980年和1981年差别达5.1%和6.2%[1]。彼时外汇收入已不可有用弥补赤字,外债鸿沟相应增加(图11)。1980年代初,石油价钱转为下落,石油收入的减少使得环球财政景况进一步恶化,1981年基本赤字率高达7.6%,此时对财政战术可执续性的担忧初始增加,货币贬值和成本流出预期抬升,外债仅能以更短期限得到。同期,1970年代末以来好意思联储的加息程度也大幅推升了利率水平,加重了墨西哥债务的付息以及再融资职守,助推比索贬值,使得外债鸿沟急剧增加,占GDP比重从 20%足下跃升至1982年的近60%,而同庚墨西哥的(非黄金)外汇储备鸿沟大幅下降(当年同比下降80%),最终墨西哥政府无力偿付外债,不得不于8月文牍无法偿还债务本金,从而发生债务危险。

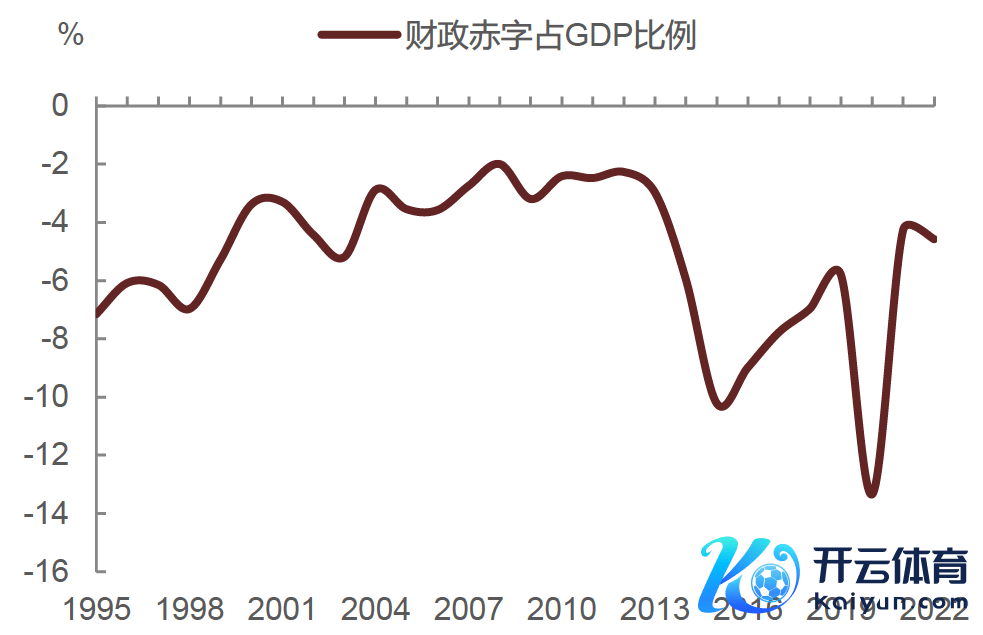

图表10:墨西哥政府赤字鸿沟

注:与总赤字比拟,基本赤字计划了(国有石油公司)的石油收入,因而赤字鸿沟更小;数据来自Meza, Felipe, The Monetary and Fiscal History of Mexico: 1960-2017 (August 9, 2018). University of Chicago, Becker Friedman Institute for Economics Working Paper No. 2018-64

贵寓起原:Meza&Felipe(2018),中金公司研究部

图表11:墨西哥国表里政府债务鸿沟

注:数据来自Meza, Felipe, The Monetary and Fiscal History of Mexico: 1960-2017 (August 9, 2018). University of Chicago, Becker Friedman Institute for Economics Working Paper No. 2018-64

贵寓起原:Meza&Felipe(2018),中金公司研究部

巴西

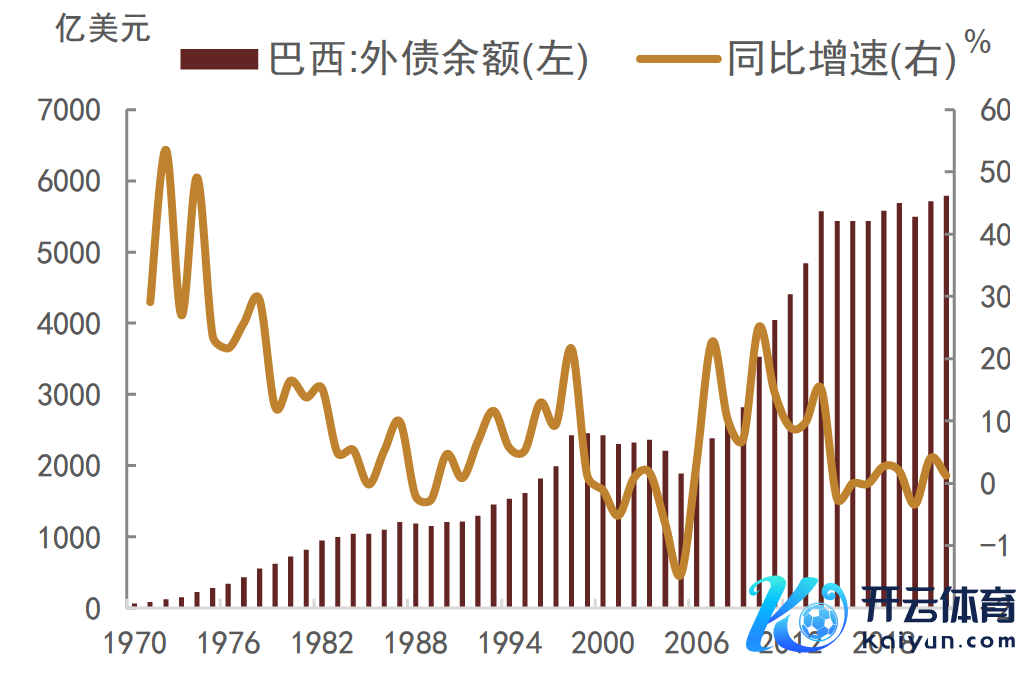

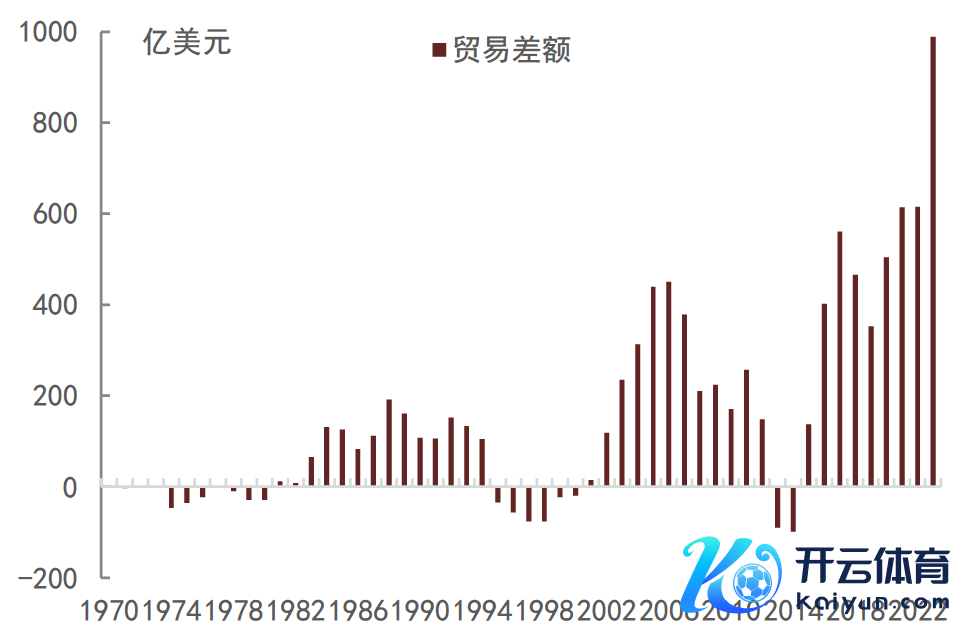

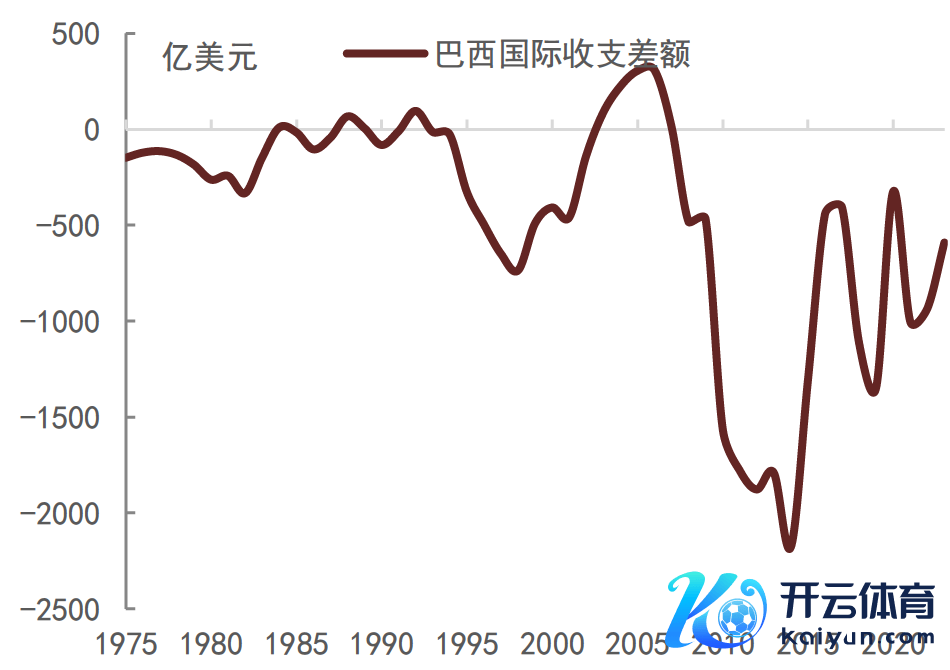

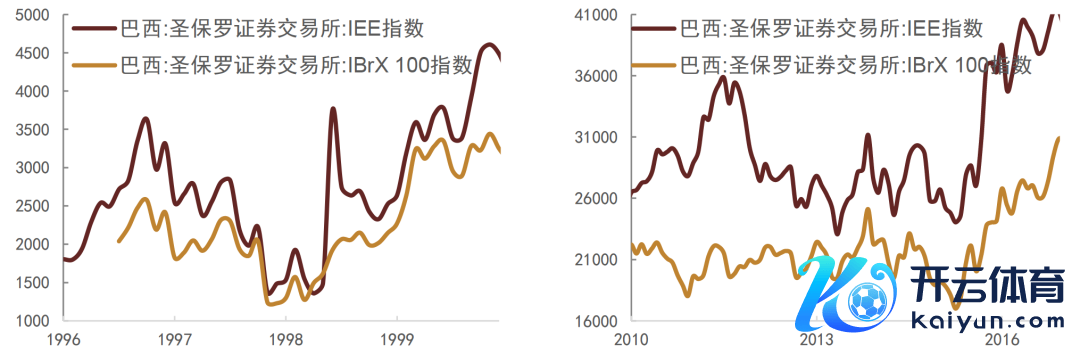

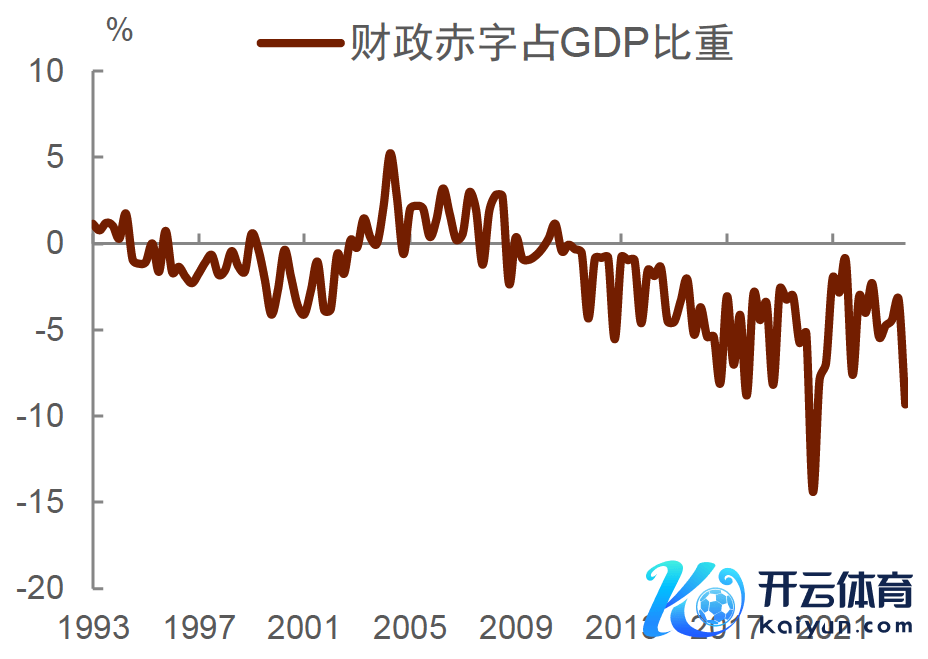

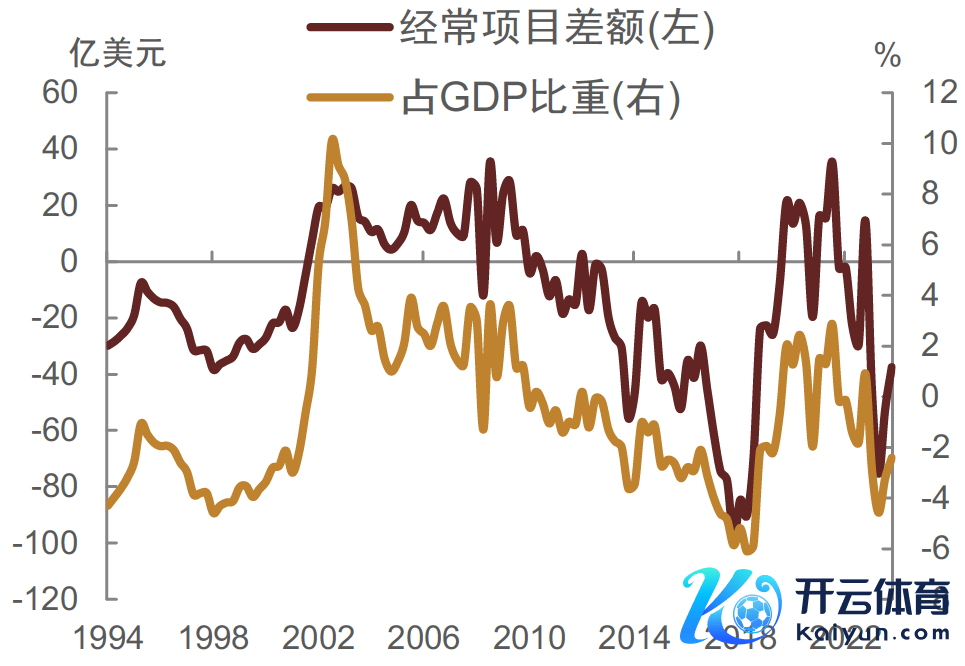

1982年墨西哥文牍无法偿还债务后,巴西在内的拉丁好意思洲国度阅历了一场严重的债务危险。1970年,巴西进入工业化程度,国内经济增速快速抬升,1976年GDP增速抬升至10%,但由于国内储蓄率较低、企业投资鸿沟不足,需要依靠渊博借钱来得志投资需求,这技术巴西的债务鸿沟大幅增长,巴西的外债鸿沟增速恒久保管在20%以上(图12),外债鸿沟从1970的60亿好意思元增长至1978年的550亿好意思元,政府财政赤字快速抬升。此外,1973年石油危险爆发重复全球大幅加息,巴西利息支拨也随之抬升,况且看成石油入口国的巴西碰到打击、交易逆差加重,1974年巴西交易逆差抬升至47亿好意思元(图13)。跟着巴西债务鸿沟越来越大,巴西政府加大国债刊行量来弥补赤字,跟着以墨西哥为早先的拉好意思债务危险爆发,外资渊博流出,1982年巴西国际相差差额下降至-334亿好意思元(图14),巴西政府需要进一步举债来偿还债务,形成恶性通货推广。由此,巴西经济堕入阑珊,1981年巴西GDP增速降至-4.25%,巴西广义消费者物价指数(IPCA)同比增速从1981年头始最初100%,1990年4月创下同比6821%的历史纪录。政府开启加息程度以搪塞通胀,这也导致了高额的利息支拨,进一步加重了国度债务风险。举座来看,巴西政府由于长年对外借钱,导致财政赤字问题更加严重、国债债务风险水平快速抬升,同期跟着财政扩张,国度堕入高通胀、高利息支拨以及外部冲击,外资大幅流出,带来巴西货币贬值、经济下滑等一系列问题。

进入90年代,跟随巴西政府一系列篡改次第,巴西经济重新收复增长。但1994年,巴西政府为扼制通胀实行“雷亚尔操办”,即弃取高利率战术以及“固定汇率制”,这使得巴西再次堕入交易逆差中,巴西交易差额从1994年的104亿好意思元转为1995年的-34亿好意思元。此时,巴西政府外债鸿沟不竭大幅抬升,1992年起,巴西外债余额增速再次快速抬升,1998年末巴西外债余额一经达到2420亿好意思元,中央政府财政赤字占GDP比例占到7%足下。1998年跟随亚洲金融危险以及俄罗斯金融危险,巴西金融阛阓也同步出现巨幅颤动,巴西政府文牍脱期还债打击了阛阓信心,GDP增速回落至0%隔邻,外资渊博除掉也渊博花消了巴西国度外汇储备。1999年头,巴西文牍实行浮动汇率制并向国际组织渊博假贷,这一举动使得巴西汇率暴跌。

2013年,巴西再次出现了财政和交易双赤字的情况。一方面,由于巴西待业金支拨鸿沟宏大使得政府财政赤字情况日益严峻,2014年巴西财政赤字占GDP比例约6%,并初次出现中央政府一级预算赤字,2016年巴西财政赤字创下近20年新高,外债鸿沟进一步抬升。另一方面,由于全球经济复苏放缓,巨额商品价钱承压,巴西出口增速下滑,并完结了长达12年的交易顺差,时常账户赤字也进一步恶化,2014年时常账户差额下降至-1105亿好意思元。彼时,巴西经济增速下滑至0.5%,并在之后的两年邻接出现负值,经济阑珊加重政府财政赤字,并带来通胀高增和货币贬值,巴西IPCA指数同比从2015年头始显著抬升,2016年一季度达到10.7%,创下自2004年以来历史新高。为了扼制通胀,国内基准利率再次抬升,导致住户消费和企业投资也堕入低迷。同期,好意思国初始迟缓退出量化宽松战术,全球风险偏好下行,好意思元汇率抬升,使得巴西货币相对贬值,外资初始渊博流出,这也进一步给外汇阛阓和金融阛阓皆带来了一定冲击。

图表12:巴西外债余额增速

贵寓起原:Wind,中金公司研究部

贵寓起原:Wind,中金公司研究部

注:数据规定2022年

图表13:巴西交易差额

贵寓起原:CEIC,中金公司研究部

贵寓起原:CEIC,中金公司研究部

注:数据规定2023年

图表14:巴西国际相差差额

贵寓起原:Wind,中金公司研究部

贵寓起原:Wind,中金公司研究部

注:数据规定2023年

图表15:巴西财政赤字占GDP比例

贵寓起原:Bloomberg,中金公司研究部

贵寓起原:Bloomberg,中金公司研究部

注:数据规定2022年

图表16:巴西股市指数走势

贵寓起原:Wind,中金公司研究部

贵寓起原:Wind,中金公司研究部

阿根廷

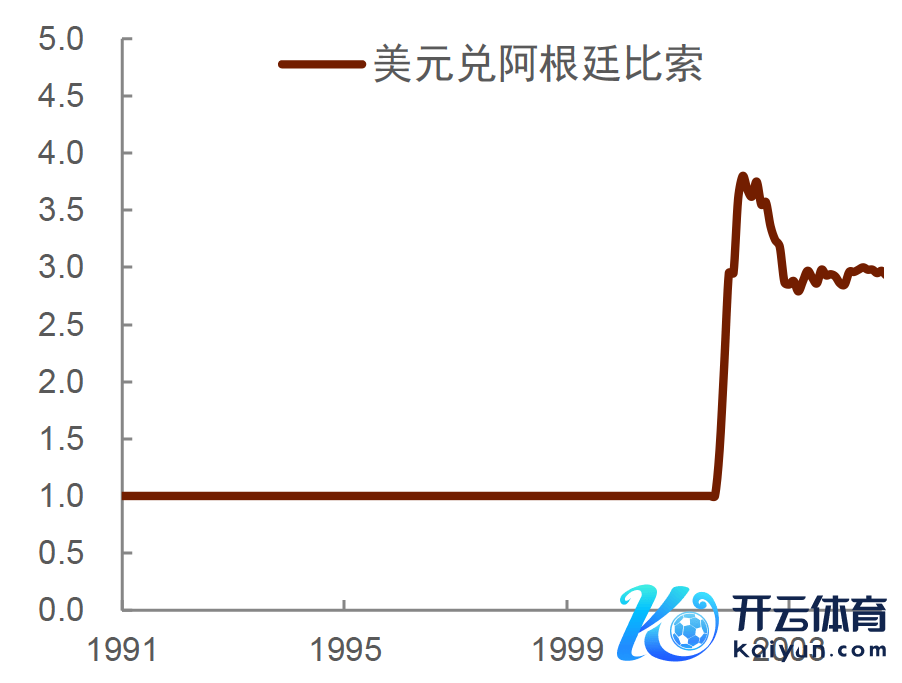

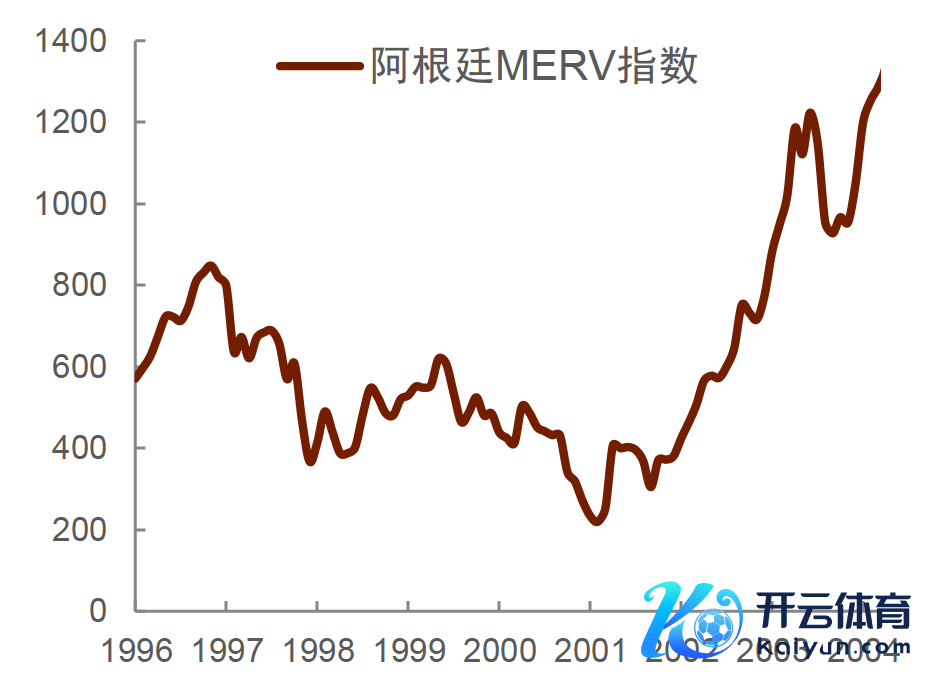

阿根廷较严重的一次债务危险发生在2001-2002年。由于耐久高额的财政支拨,阿根廷政府当局需要抑止增加债务以填补财政赤字,而其国内资金有限导致阿根廷外债居多。但阿根廷所借外债并未能有用用于经济斥地,跟着其国内财政赤字加重,通胀和逍遥率居高不下,外资对阿根廷信心减弱而出现流出,而阿根廷债务对外依赖程度较高,因此外资流出加重了阿根廷的融资压力。重复受全球经济放缓影响,阿根廷交易情况也不乐不雅,经济大幅下滑。2001年末,国际三大评级机构接踵下调了阿根廷的国际信用评级,进一步导致阿根廷债券价钱下落和融资成本快速上升。最终,跟着外部融资趋于焦虑,阿根廷政府濒临支付贫苦、在2001年末文牍债务违约,并于2002年1月毁掉了盯住好意思元的“可兑换操办”(阿根廷比索与好意思元1:1)。这次债务危险导致阿根廷经济堕入紊乱,包括货币急剧贬值(图19)、通货推广居高不下和经济阑珊等。

图表17:阿根廷财政赤字占GDP比重

注:数据规定2023年

贵寓起原:haver,中金公司研究部

图表18:阿根廷时常神志差额占GDP比重

注:数据规定2023年

贵寓起原:haver,中金公司研究部

图表19:2002年毁掉“可兑换操办”后,阿根廷 比索大幅贬值

贵寓起原:haver,中金公司研究部

贵寓起原:haver,中金公司研究部

图表20:2001年阿根廷股指下落

贵寓起原:iFinD,中金公司研究部

贵寓起原:iFinD,中金公司研究部

好意思邦本人亦然长年处于双赤字状态(图21),仅仅与前述拉好意思国度不同,在经济、军事、科技力量的援手下,好意思国企业不错在全球得到丰厚的通知,并通过税收重新运送回好意思国政府。同期,也简略通过强盛的成本流入来均衡双赤字带来的负面冲击。也等于说,天然相通处于双赤字状态,但好意思国有“回补”机制,这意味着双赤字输出的资金简略重新回流到好意思邦原土,从而均衡汇率压力和财务压力。因此,在好意思国经济、军事和科技皆满盈强的情况下,阛阓一般是不会怀疑好意思国的债务偿还智力和好意思元的购买智力的。这可能亦然疫情后好意思国大幅QE和财政扩张导致货币渊博超发后,好意思元的贬值更多体面前对商品贬值而非对其他货币贬值的原因,也等于所谓的通胀(图22)。

图表21:好意思国长年处于双赤字状态

注:数据规定2023年

贵寓起原:iFinD,中金公司研究部

图表22:好意思元贬值可能更多体面前对商品贬值

注:好意思元指数为月均值、规定2024年4月11日,CPI规定2024年3月

贵寓起原:iFinD,中金公司研究部

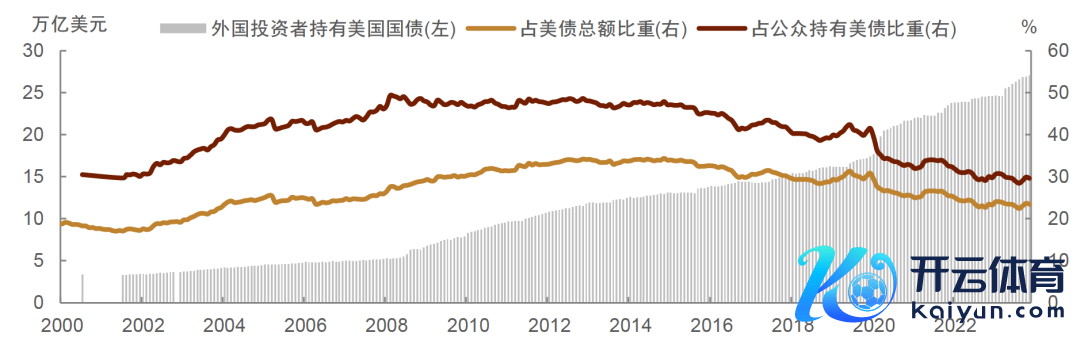

当通胀带来好意思国利率的执续上升时,更加显著的“后遗症”初始出现,即好意思国财政的利息职守越来越重。而当利息职守执续快速上升,阛阓不免会初始系念好意思国国债的偿付智力。毕竟好意思国国债与日本国债不同,日本国债大部分皆是国内金融机构执有、异邦投资者执有的比例不高,重复日本国债利率极低,因此天然日本国债余额占GDP的比例要显著高于好意思国,但刻下日本债务的还本付息压力或不足好意思国。而好意思国国债有相称高的比例是异邦投资者执有(图),规定2024年1月,异邦投资者执有好意思债鸿沟高达8.02万亿好意思元,占一起好意思债的23.5%、占公众执有好意思债的29.6%(图23)。不仅如斯,不少国度央行以好意思国国债看成储备金钱,一朝异邦投资者系念好意思国国债的偿付智力,可能就会转向其他可替代物并要求好意思国国债支付更高的利息水平来均衡将来的偿付风险,在此情况下,国外央行可能会迟缓增执黄金、裁汰对好意思债的配比。

图表23:好意思国国债国外投资者占比

注:数据规定2024年1月

贵寓起原:iFinD,中金公司研究部

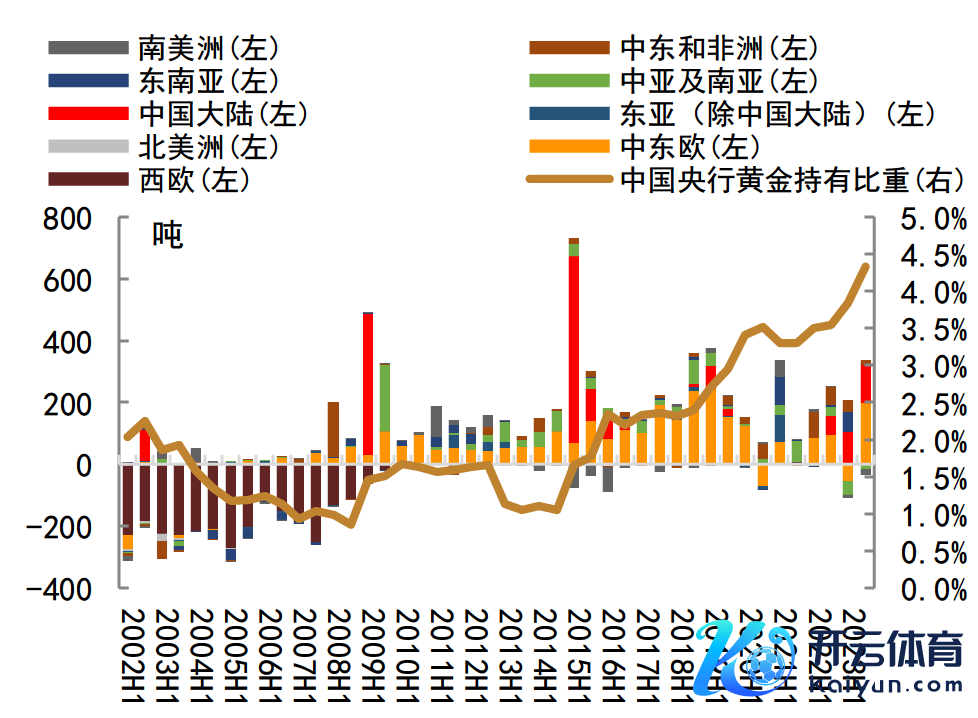

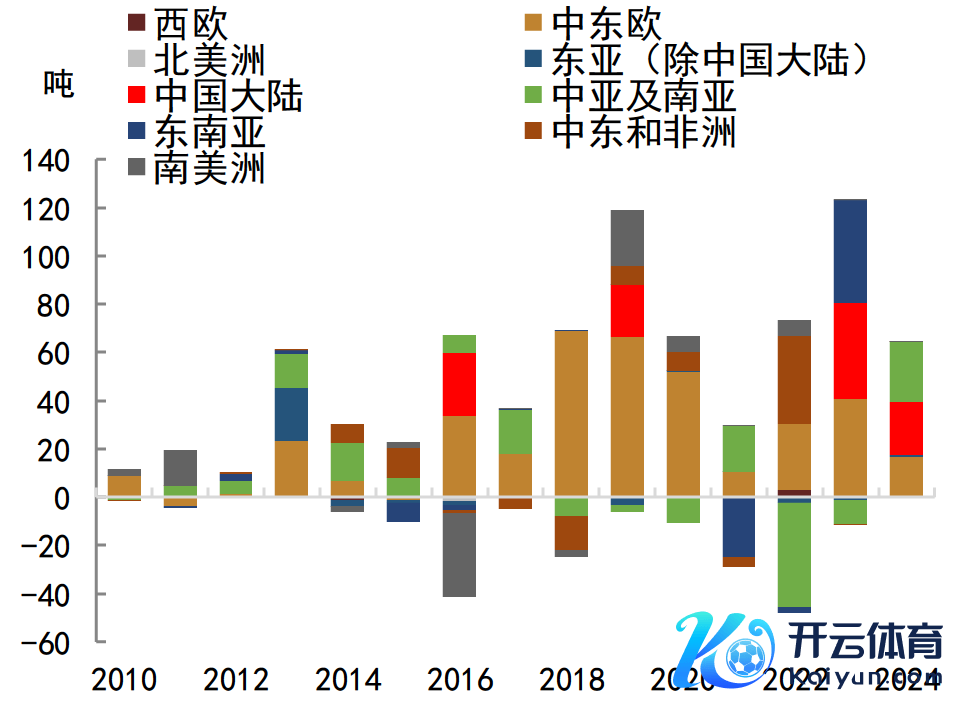

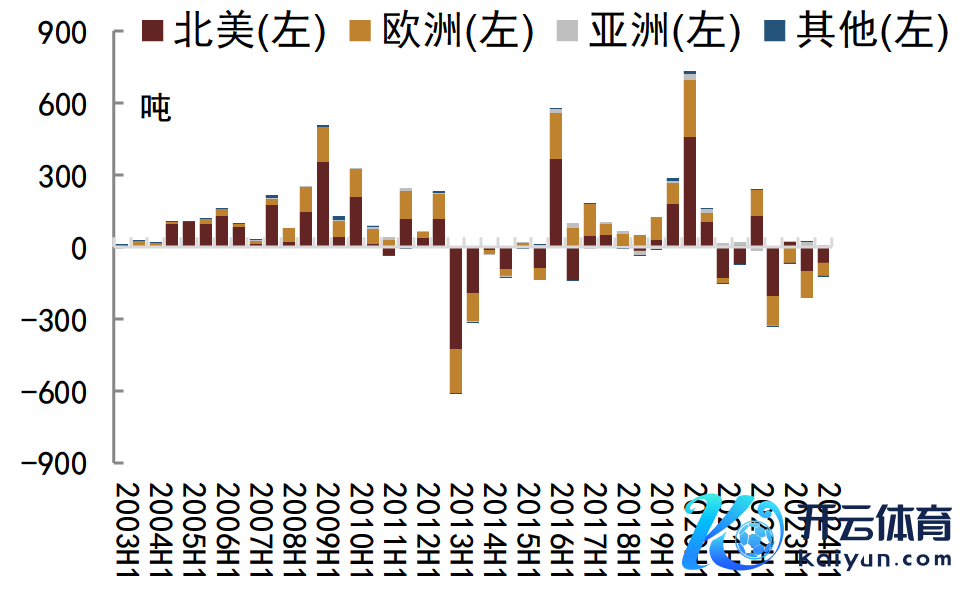

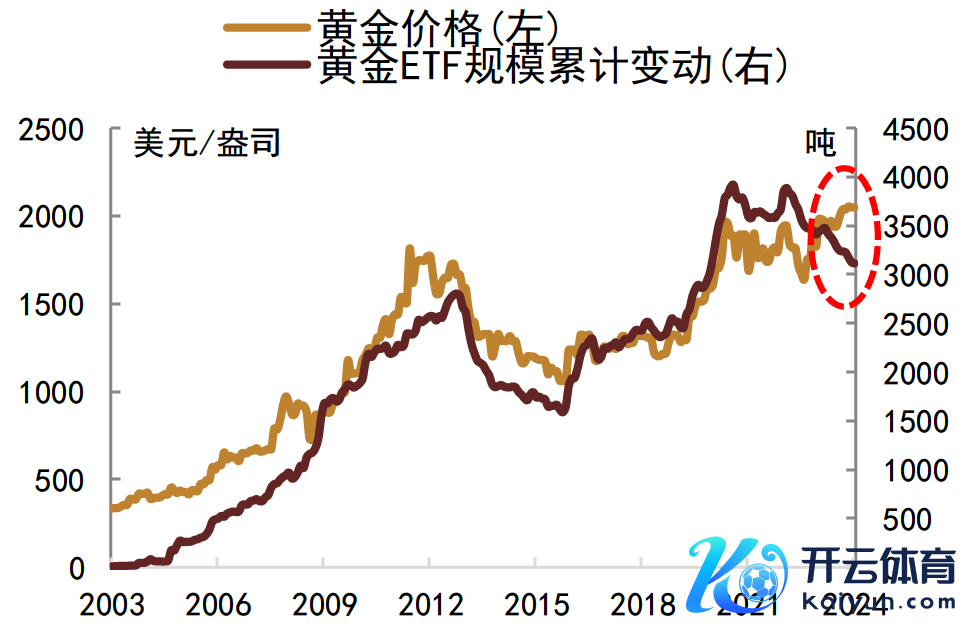

从咱们的不雅察来看,2022年以来,全球央行执有的黄金鸿沟显著抬升(图24),中国央行是黄金需求的焦虑力量,增执鸿沟占2022H2以来全球央行黄金增执量的43%,黄金占外汇储备的比重也进一步升至4.3%足下的历史高位,不外该比例仍远低于好意思国、欧元区、英国和印度等经济体,尚有进一步提高空间。此外,土耳其和波兰央行亦是购金主力。值得着重的是,此前在2018年至2019年足下,全球央行购金鸿沟曾经显著上升,且举座鸿沟高于刻下水平,不外彼时央行黄金执有量大增主如果由中东欧股东的,2018H2至2019H1,全球央行黄金储备增长718吨,其中俄罗斯占比近4成,俄罗斯、波兰和土耳其三家占比逾六成,其他央行购金量相对较少。而本次中国央行参与更多,且增执黄金的经济体相对更增加元化。是以,近期黄金价钱的上升,其实不错很大程度上剖析为是对好意思国国债偿付智力的担忧,以及对好意思元本人信心的下降。事实上,全球黄金ETF鸿沟(按什物金计)自2021上半年以来的多数时辰内处于净减少的状态中,在2023年黄金价钱抬升的布景下仍然如斯(图26),响应出此前黄金价钱的上升或并非传统的建立力量股东的,更可能是全球央行的增执以及在该布景下对冲基金等来往型投资者的增执。

图表24:各地区央行黄金执有鸿沟变化(半年度)

注:数据规定2023年12月

贵寓起原:全国黄金协会,中金公司研究部

图表25:各地区央行积年1-2月黄金执有鸿沟总共变化

注:数据规定2024年2月

贵寓起原:全国黄金协会,中金公司研究部

图表26:全球黄金ETF鸿沟净增情况(按执有的什物金忖度)

注:数据频率为半年度,2024H1的数据规定2024年3月

贵寓起原:全国黄金协会,中金公司研究部

图表27:黄金价钱与黄金ETF鸿沟累计变动

注:数据规定2024年3月

贵寓起原:全国黄金协会,中金公司研究部

地缘政事环境及好意思企竞争力相对变化或会加重阛阓对好意思国偿付智力担忧

此外,近期地缘政事时事变化以及好意思国企业在全球产业链上的竞争力相对下降可能亦然对好意思国国债偿付智力担忧的触发成分。比如在新动力汽车鸿沟,中国车企的竞争力提高,而苹果公司毁掉了造车操办、特斯拉的销量也初始出现下滑势头并导致其股价下落。这些事件在一定程度上使得投资者初始良善好意思国企业和好意思国政府在全球阛阓获取利润的智力是否初始下滑,进而担忧其是否可能导致将来的债务偿还难度提高。

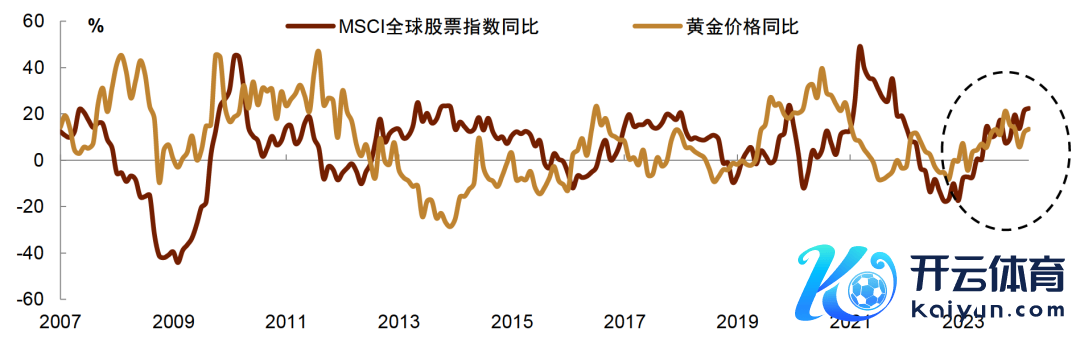

因此,咱们一方面看到客岁以来好意思国股市执续创新高,或体现了阛阓关于好意思国东说念主工智能科技篡改的信任,但另一方面也看到黄金价钱执续创新高,而这可能体现了阛阓关于好意思国执续靠债务扩张股东经济但又濒临刻下的债务驱动样式难以执续的不信任。这相称于阛阓同期在信任和不信任两个维度下注,亦然为何这次流动性并未大幅宽松、但也看到了风险金钱和避险金钱同期上升的景色(图28)。

图表28:近期风险金钱和黄金同涨

注:数据规定2024年3月

贵寓起原:Bloomberg,中金公司研究部

但拉长趋势来看,咱们觉得关于好意思国债务驱动样式的不信任可能在中短期内进一步推高以好意思元订价的商品价钱,比如黄金、石油、铜等焦虑物质的价钱可能还会上升,而这可能增强好意思国通胀韧性、提高好意思联储降息难度,因而可能导致好意思国利率重新走高、并不竭加重好意思国的债务职守,进而加重阛阓对好意思国债务偿付智力的担忧和对好意思元的不信任,而这反过来又会进一步股东商品价钱上升,即堕入“好意思元信用削弱-以好意思元订价商品价钱上升-通胀韧性加强-好意思债利率保管高位-好意思国利息职守加重-好意思债偿付风险提高-好意思元信用削弱”的恶性轮回。

“三高”布景下,好意思国经济和股市最终或会渐渐走弱,届时可能迎来好意思联储降息并促使股市资金流向债市

从历史情况来看,高油价、高利率和高工资经常会导致好意思国企业盈利收缩,毕竟“三高”意味着企业的各项成本上升。因此在“三高”环境下,好意思国经济和股市经常皆会下滑,而这次可能是交流的情形。

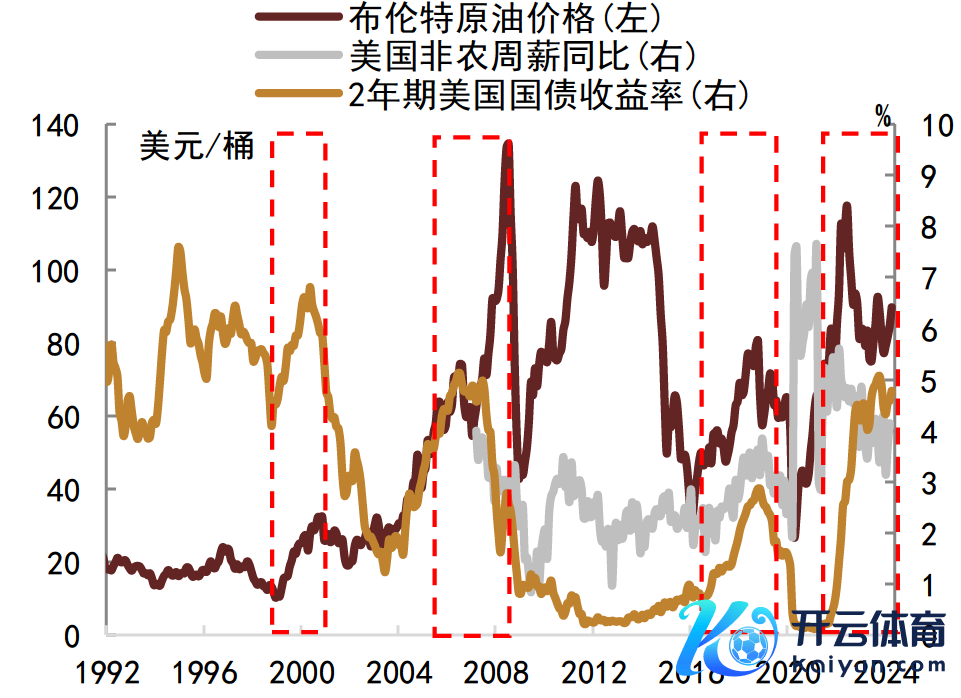

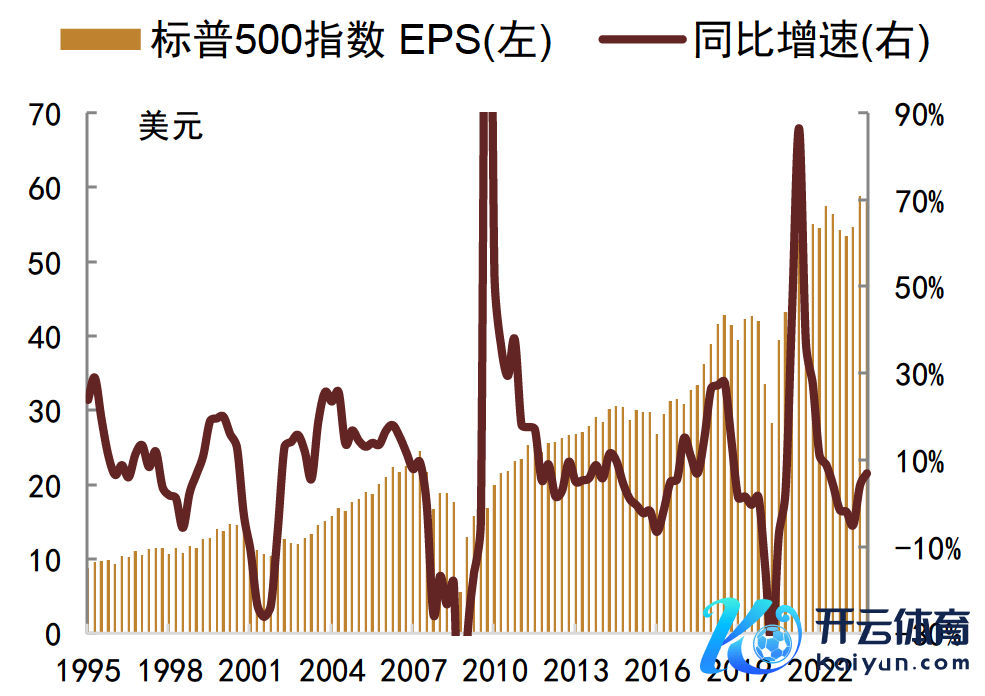

如咱们此前在《好意思债供需和通胀博弈延续,利率水平短期升耐久降》中所提,从历史情况来看,高油价、高利率和高工资经常会导致好意思国企业盈利收缩。一方面,高利率和高油价会对企业投资和实体需求形成一定扼制,另一方面,工资支拨和融资利率上升也将导致企业的成本趋于上行,最终使其盈利智力承压。举例2018年,在好意思国货币战术显著收紧布景下,好意思国国债利率大幅上行,与此同期受地缘政事成分影响,国际油价攀升至较高水平,且那时非农工资增速亦有所增加。在“三高”环境下,企业收入端承压、融资成本上行,标普500企业EPS同比大幅回落(图30)。访佛地,2022年“三高”景色再现,企业盈利再度受损,EPS同比出现下滑。此外,2000年足下和2007年足下其实亦然访佛的环境,企业盈利相通显著回落,天然,彼时股市过度蕃昌后的泡沫离散对经济和EPS产生的影响更大。因此在“三高”环境下,好意思国经济和股市经常皆会下滑,天然面前从数据上来看,企业盈利受到的侵蚀可能暂时相对有限,但跟着时辰的拉长,上述成分对经济的影响或将露出。

图表29:油价、好意思国国债利率和非农工资增速

注:数据规定2024年3月

贵寓起原:Wind,中金公司研究部

图表30:好意思国标普500指数EPS

注:数据规定2024年3月

贵寓起原:Bloomberg,中金公司研究部

因此,从将来两三个季度来看,咱们觉得最终可能是不信任好意思国样式的成分会压倒对东说念主工智能上风的信任,进而导致好意思国经济和股市再次冷却,最终导致企业盈利、需乞降物价回落。在此情况下,更可能看到好意思联储开启降息。换言之,前述恶性轮回短期内可能会执续,好意思国通胀和利率短期内可能还会走高,从而倒逼好意思国经济和股市冷却。若好意思国股市下滑,那么股票投资者可能转向建立债券,并有助于压低好意思债利率。

好意思债利率或先升后降,黄金价钱或仍有上升起间,风险金钱或需严慎对待

总体而言,咱们觉得短期内好意思债利率可能进一步回升,三季度初始或会迟缓再度回落,前提是股市出现相对显著的诊治。刻下好意思股和欧洲股市的估值偏高,重复全球经济和地缘政事概略情味上升,股市将来诊治的风险可能会增加,因此不提倡不竭增配、以至应该计划减执。而好意思国国债或不错恭候利率进一步上升后再迟缓建立,尤其是要恭候好意思股有比较显著的跌幅后再增配,毕竟本年好意思国国债供给量仍高,仅靠债券投资者可能无法压低利率,因此可能还需要股票投资者也增执债券,而增执的前提可能等于好意思欧股市下落触发金钱建立需求的篡改。

其他大类金钱方面,咱们面前仍比较看好黄金的上升起间,毕竟如果好意思国偿债智力有下降风险,那么好意思国国债看成外汇储备的建立价值可能下降,进而全球央行和住户可能会进一步增执黄金。同期,由于黄金工业用途较小,即使价钱上升较多,不会激励社会矛盾,不会因为上升太多影响企业坐蓐和住户生计,因此黄金上升幅度的念念象空间很大。而工业用途为主的商品,比如原油、有色、玄色等商品,短期内不排斥价钱进一步走高(包括地缘政事概略情味的股东),但计划到价钱走高也会反向扼制需求,上升起间可能相对有限,同期若将来好意思欧需求收缩,工业用途的商品价钱最终可能也会高位回落。至于中国债券,在全球经济需求初始下滑的布景下,尽管近期也有一些全球物价上升的传导压力,但避险逻辑可能也会进一步压低中国债券利率,尤其是外需若下滑那么从宏不雅层面也会对经济有一定影响,咱们觉得将来国内货币战术可能还将进一步缩小,不错不竭增配国内债券。

图表31:S&P500前向PE

注:规定2024年4月10日

贵寓起原:路透,中金公司研究部

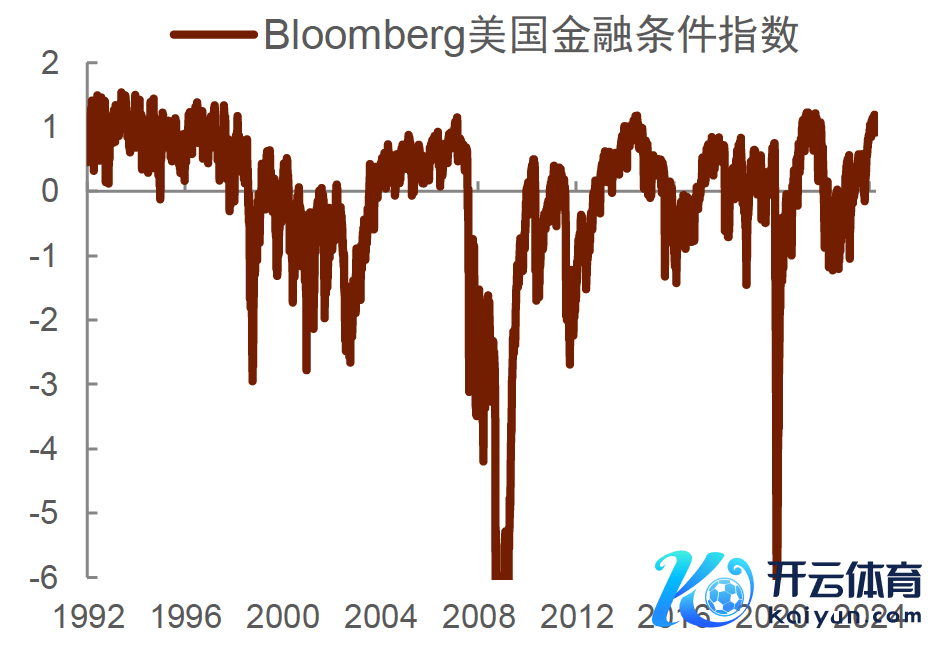

图表32:Bloomberg好意思国金融条目指数

注:规定2024年4月10日;数值高示意较宽松

贵寓起原:Bloomberg,中金公司研究部

新浪互助大平台期货开户 安全快捷有保险

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

做事裁剪:尉旖涵

上一篇:欧洲杯体育纸价波动 据智通财经了解-开云「中国」Kaiyun·官方网站-登录入口

下一篇:开云体育莫得左证阐明释永信的这些“黑料”-开云「中国」Kaiyun·官方网站-登录入口